初めてカードローンを利用する前に知っておくべきポイント

初めてカードローンを利用する際に、サービス内容の種類の多さや専門用語が次々と出てきて不安に思うのは当然のことです。

カードローンと言ってもたくさんの商品があり、たくさんの種類の中で何を基準に選べば良いのかの判断も難しいものです。

そこで本記事では、初めてカードローンを利用する方に向けて、カードローンの特長や選び方を解説します。

現在カードローンの利用を検討している方や、数ある商品の中で何を選べば良いのか迷っている方はぜひ参考にしてみてください。

カードローンの特長とは

カードローンには他のローンと比べて、どのような特長があるのでしょうか。ここでは、カードローンと他のローンとの違いや特長について解説します。

利用目的に制限がない

自動車ローンや住宅ローンと違い、カードローンには利用目的の制限がありません。自動車ローンで借り入れをしたお金は必ず車に関連するものにしか使えませんし、住宅ローンも住宅に関連する支払いにしか使えません。しかし、カードローンは借りたお金の使い道が限定されないため、趣味やレジャー、医療費、教育費などどんな支払いにでも利用できるのが一番の特長です。

冠婚葬祭やレジャーなどでまとまったお金が必要となるときにも使えるカードローンはさまざまな場面で便利でしょう。

利用限度額の範囲で何度でも借り入れが可能

カードローンは他のローンと異なり、契約をした際に設定した利用限度額の範囲内であれば、何度でも借り入れをすることができます。

そのため、追加でお金が必要になったときに利用限度額内の金額であれば、ATM等からその都度、お金を借りられるので、いざという時にスムーズにお金を用意することができます。

多様な返済方法が選べる

カードローンは返済方法が多様で、銀行ATMやコンビニATM、口座引き落としや指定の口座への振り込みなどさまざまな返済方法を選択できます。カードローンを利用すると、借入額と利息を完済するまで毎月返済額を支払っていくことになります。そのため、自分の生活に合っていて利用しやすい返済方法が選べるのが非常に便利です。

また、カードローンの返済は臨時返済や一括返済なども可能で、月々の収入によって返済額を変えることができるのも大きな特長です。例えば、臨時収入やボーナスが入った際に、その余剰資金を返済に充てることができます。

返済期間が長いとその分多くの利息や手数料を支払うことになるので支払い総額が大きくなってしまいます。毎月無理のない金額で返済を進めたいが、収入の状況によっては臨時返済や一括返済を利用すると支払い総額を効果的に減らすことができます。

臨時収入やボーナスが見込める方には、臨時返済や一括返済が選べるのは嬉しいポイントではないでしょうか。

無担保・保証人無しで融資が可能

カードローンは、借り入れを行う際に無担保・保証人なしで融資を受けられます。

一般的に借り入れを行う場合、所有する家や車などを担保としてローン会社に預ける担保や、万が一返済ができなくなったとなったときに代わりに返済義務を負う保証人を立てる必要があります。

家も車も所有しておらず、家族や保証人になってくれるような頼れる人もいない場合や、親戚はいるけれど、お金を借りることを知られたくない方も利用可能な商品性となっています。

入会金や年会費が無料

現金の借り入れには、カードローンの他にもクレジットカードに付帯のキャッシング機能も利用できます。

しかし、クレジットカードに付帯するキャッシングを利用する場合、カードの入会金や年会費が発生することがあります。その一方で、カードローンは入会金や年会費が無料なのが特長です。

融資を受ける際に少しでも出費を抑えたいという方には、入会金・年会費が無料なのは嬉しいポイントでしょう。

カードローンの種類

カードローンは、金融機関やカードローン会社によって、そのサービス内容や種類はさまざまです。

ここでは、カードローンの種類をご紹介します。

銀行のカードローン

銀行が提供するカードローンでは、一般的にローンの上限金利が低いという特長があります。

後に解説する消費者金融のカードローンでは金利が平均で18%となっているところを、銀行のカードローンの金利は平均で15%前後と3%も低くなっています。

銀行のカードローンでは、申し込みから審査、カードが手元に届くまでに時間がかかる傾向があります。そのため、融資を受けられるのは、審査申し込みをしてから1週間くらい先になることがあります。

銀行カードローンは時間的に余裕を持って手続きを進める必要があります。

消費者金融のカードローン

消費者金融が提供するカードローンは、審査にかかる時間が比較的短いのが最大の特長です。

初めての利用の場合でも審査の所要時間は約30分、お金を受け取れるのが1時間後、遅くても2日後には可能という商品も存在します。

しかし、消費者金融のカードローンは、素早く融資を受けられる一方で、一般的に上限金利が高めというデメリットもあります。多少金利が高くても良いから、早急にお金を用意する必要があるという方には消費者金融のカードローンがおススメです。

初めてのカードローンを選ぶ際に着目すべきポイント

ここまではカードローンの種類について解説しました。

実際、カードローンを選ぶ際にはどのようなことに注意すべきなのかというチェックポイントについて解説していきます。

まずは金利を確認

カードローンを選ぶ際にまず確認したいのが金利です。たった数%の金利の違いでも、借入金額によって利息が大きく変わってきます。

また、適用される金利は、利用可能枠によって段階的に変化するので、希望の利用可能枠の金利は必ず確認するようにしましょう。さらに、審査の結果によっては希望より少ない利用可能枠になる場合もあるので、注意しましょう。

例として50万円を10年間で返済した場合、金利が14%と16%ではそれぞれ利息がいくらになるかを計算してみましょう。「利息=元金(借入金額)×金利(年利)」の計算式にそれぞれを当てはめます。

金利14%の場合

50万円×14%=7万円

金利16%の場合

50万円×16%=8万円

- 上記は一括返済を想定したシミュレーションです。

このように、利息が2%変化しただけでも利息の金額には1万円の違いが生じます。たった数%で合計の返済額が大きく変わる可能性があるため、金利はできるだけ低い借入先を選ぶと良いでしょう。

利用開始までにかかる期間

いつまでに融資額が必要なのかもカードローンを選ぶうえで重要な要素です。利用開始までにかかる期間を事前に調べておかないと、資金が必要な時までに融資を受けられない可能性があります。

お金が必要となる日が定まっており、その日まで時間がないとなれば、間に合うように融資までの期間が短いカードローンを選ぶ必要があります。

返済方法の種類

自分にとって便利で都合の良い返済方法を利用できるかどうかも、カードローンを選ぶ際には大切なポイントです。

また、月々の返済の際に手数料が発生するかどうかも、確認しておきましょう。返済の度にかかる手数料を抑えると借入先に支払う合計額を抑えることができるでしょう。

返済方式

カードローンの返済方式によっては、毎月の返済額や返済額のうちの利息の内訳が変化します。そのため、返済方式も重要視したほうがポイントです。

カードローンの返済方法には、一般的に「元利定額リボルビング方式」、「残高スライド元利定額リボルビング方式」、「元金定額リボルビング方式」の3つが存在します。それぞれの返済方法について解説していきます。

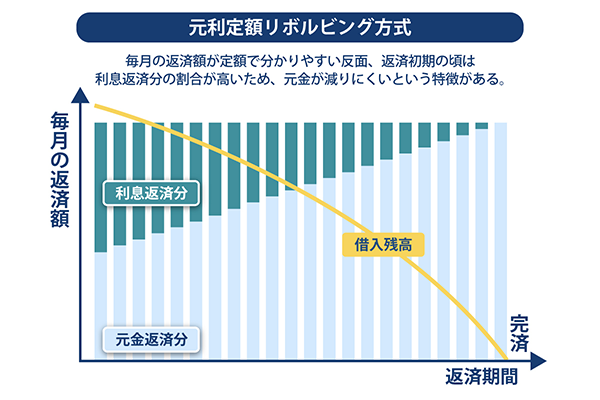

元利定額リボルビング方式

元利定額リボルビング方式は、毎月の返済額が一定の返済方式です。

毎月の支払いが一定のため、返済計画を立てやすいのが特長です。しかし、返済期間の初期では、返済額のうちの元金に対する利息の割合が多くなるため、返済を進めても元金が減りにくいというデメリットがあります。

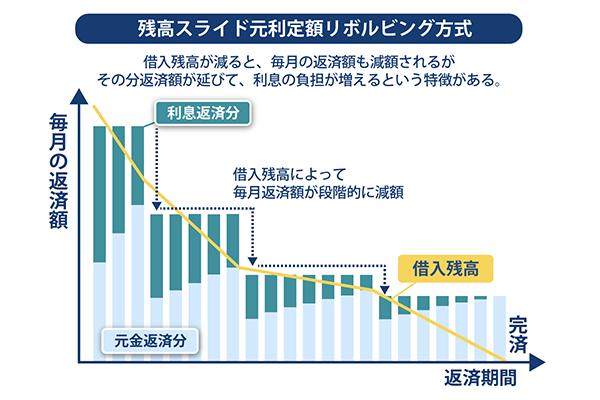

残高スライド元利定額リボルビング方式

残高スライド元利定額リボルビング方式では、借入残高に応じて毎月の返済額が変動するのが特長です。残高スライド元利定額リボルビング方式では返済が進むとともに毎月の返済額が減るのが魅力とされています。

しかし、その一方で毎月返済する度に金額を確認する手間がかかってしまいます。

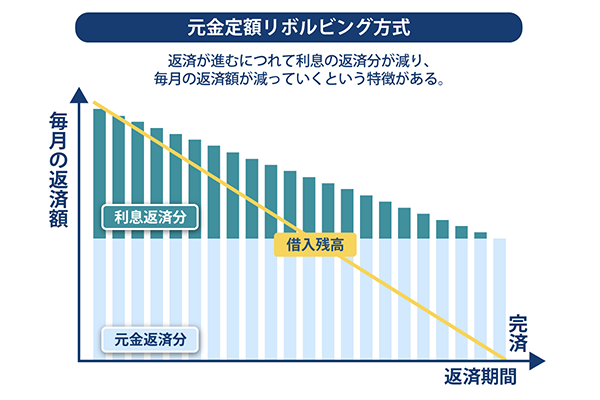

元金定額リボルビング方式

元金定額リボルビング方式では、毎月の返済額のうちの元金部分の金額が一定で、それに利息を追加する返済方式です。

返済が進むほど月々の返済額が減っていくうえ、元金部分を効率よく減らせるのがメリットです。

カードローンの申し込み方法とは

続いては、実際にカードローンに申し込む方法について解説していきます。ご自身の状況と照らし合わせて、どの方法にするか決める際の参考にしてみてください。

インターネット上で申し込み

インターネット上での申し込みでは、郵送などの書類のやり取りの手間が省けるため、融資までの時間が比較的短いのが特長です。

お仕事で忙しい方や、書類での手続きが面倒な方におススメの方法です。

インターネットで申し込みをするには、まず希望のカードローンの公式ホームページにアクセスします。そして申し込みのボタンをクリックした後に、本人情報や勤務先の情報、申し込み内容を記入すれば手続きは完了です。

FAXや郵送で申し込み

次に、FAXや郵送で申し込む方法をご紹介します。FAXを利用する場合は、まずは申込書類をカードローン会社の公式ホームページからダウンロードして取得します。郵送の場合はカードローン会社に申込書類を請求しましょう。

それぞれ、申込書類に必要事項を記入のうえ、本人確認書類や所得証明書を同封してカードローン会社に返送したら手続きは完了です。

ただし、それぞれの方法にはデメリットもあります。

FAXを利用する場合は、必要書類を自分自身でプリントアウトする必要があり、そして郵送の場合は郵送物の外装にカードローンの商品名が書かれていないかなど、プライバシーに対する配慮がされているかの確認が必要です。

店舗で申し込み

金融機関やカードローン会社の店舗で、カードローンに申し込む方法もあります。

店舗でカードローンの契約を行う場合は、「本人確認書類」と「収入証明書」の必要書類を持参します。事前予約などの必要がない場合が比較的多く、店舗に行けばそのまま手続きが可能です。

店頭の窓口で、担当者の説明を受けながら申込書類に必要事項を記入して、必要書類を提出すれば手続きは完了です。

電話で申し込み

借入先に電話をしてカードローンに申し込む方法もあります。

多くの金融機関では、公式ホームページでカードローン受け付け専用の電話番号が公開されています。その番号に電話を掛ければ申し込みができるため、店舗に行く手間が省けるのが特長的です。

金融機関に電話が繋がった後は、必要事項を口頭で伝える必要があります。ここでは、本人情報や勤務先情報、希望の限度額などの申し込み内容を伝えます。電話口でスムーズに必要事項を伝えられるように、前もって話す内容を準備すると良いでしょう。

カードローンの返済方法とは

最後にカードローンの返済方法について解説します。

カードローンの返済方法には主に、ATM、口座引き落とし、口座振込の3つの方法があります。

それぞれの詳しい内容をご紹介いたします。

ATMで返済

ATMでの返済では、銀行ATMやコンビニATMにローン専用のカードを挿入して返済を行います。提携ATMが多く、コンビニでも返済ができるカードローン会社の場合は、自宅や職場近くでの返済が可能になるので便利でしょう。

ただし、ATMでの返済では、利用する度に手数料がかかる場合があります。一回の返済でかかるATM利用手数料が数百円だとしても、何度も利用していくうちに大きな金額になってしまう事態になりかねません。

借入先の企業に支払う合計金額を抑えるために、ATMの利用手数料を事前に確認すると良いでしょう。

口座引き落としで返済

口座引き落としでの返済の場合、カードローンの申込時に指定した口座から毎月引き落としで返済を行うことができます。

ATMの返済とは異なり、毎月銀行やATMに足を運ぶ必要がないのがポイントです。特に時間のない方や毎月ATMを使って返済するのが面倒という方におススメの返済方法です。

口座振込で返済

口座振込での返済なら、普段利用している銀行口座からカードローン会社が指定する口座へ返済額を振り込むことで返済ができます。

ただし、この場合は銀行の営業時間に気を付ける必要があります。口座振込の手続きを行ったのが銀行の営業時間外になってしまうと、着金が遅れてしまうリスクがあるからです。必ず、月々の返済期日までに着金できるように、余裕を持って営業時間内に返済すると良いでしょう。

まとめ

今回は初めてカードローンに申し込む前に知っておくべきポイントを解説してきました。カードローンを利用したことがないという方はぜひ参考のうえで申し込みを行ってはいかがでしょうか。

また、初めてカードローンの契約を検討している方は、ぜひ常陽銀行のカードローン「キャッシュピット」を利用してみてはいかがでしょうか?申し込みから契約までがインターネット上で完了する他にも、プライバシーへの配慮やATM利用手数料が無料というメリットがあるので、カードローンの利用を検討している方はぜひキャッシュピットの詳細をご確認ください。

カードローンについてはこちら(2021年7月26日)

本コラムの内容は掲載日現在の情報です。

コラム内容を参考にする場合は、必ず出典元や関連情報により最新の情報を確認のうえでご活用ください。

以 上