カードローンに審査は必要?審査のポイントとご利用までの流れを解説

カードローンとは

急にまとまった資金が必要になった場合、カードローンの利用を検討する方もいるでしょう。一般的にカードローンは担保・保証人が不要な点や利用限度額の範囲内なら何度でもお借り入れやご返済が可能なローンです。また、住宅ローンや自動車ローン等とは異なり利用用途に制限がないため、行事や旅行、ショッピングなど様々な用途に利用することができます。

このように、カードローンはさまざまな資金用途に使える便利な商品ですが、これから利用を始めようとする方は申し込みから契約までの流れに不安を覚えるかもしれません。特に、カードローンの審査に関する疑問がある方は少なくないでしょう。

カードローンの利用には審査が必要

カードローンを申し込む際に「審査を必要としないカードローン会社はあるか」「審査が易しいのはどこか」などの疑問を持つ方もいるでしょう。しかし、カードローンの審査に確実に通る方法というものはありません。

カードローンを利用するには、審査が必ずあると念頭に置きましょう。

カードローンの審査基準とは

カードローンの審査で基準となるのはどのような項目なのでしょうか。ここでは、カードローンの審査基準について解説します。

審査基準は公表されていない

カードローンの審査基準は、原則としてどの金融機関やカードローン会社も公開していません。そのため、次に紹介する「審査基準」がどの借入先にも該当するわけではない点に注意してください。

返済能力

カードローンを利用するには、借り入れた金額を返済できる能力を持っている必要があります。

そのため、返済能力の有無は、カードローンの審査の基準の一つになるでしょう。

審査では、「本人の属性」に基づいて返済能力が確認されます。本人の属性とは、次のような申込者の情報です。

- 職業

- 勤務先

- 年収

- 雇用形態

- 勤続年数

- 住居状況等

金融機関やカードローン会社は、上記項目などから審査します。審査基準は公開されていないため、本人の属性が評価される水準は明確ではありません。

金融機関やカードローン会社によって、上記審査項目も異なるため、審査を受けてみるまでは通過するかどうかは分からないのが現状です。

他社からの借り入れ状況

カードローンの審査には、他社からの借り入れも影響します。

他社からの借り入れに延滞が場合は、審査に通過しない可能性が高くなるでしょう。金融機関やカードローン会社は、他社からの借り入れ状況も「信用情報」として確認することができるという点を忘れないようにしましょう。

信用情報

一般的にカードローンは、無担保・保証人なしでお借り入れができることから、個人の信用情報が審査の際に大切なポイントであると言えます。

信用情報とは、個人の過去のローンやクレジットカードに関する情報のことを指しており、一定期間、個人信用情報機関に保管されています。金融機関やカードローン会社は、カードローン申し込み受け付け後に過去の返済状況などを含めた信用情報を照会し、審査を行っています。

この時、過去の返済に滞りや未納がある場合は、審査に悪影響を与える可能性があります。カードローンの利用を検討している方は、信用情報に問題が発生しないように注意しましょう。

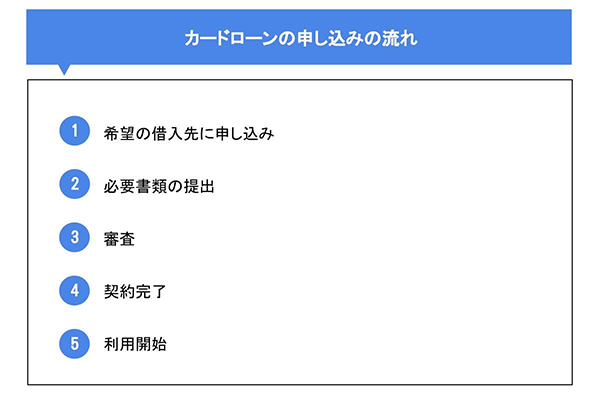

カードローンの申し込みの流れ

ここまではカードローンの審査に焦点を当ててご紹介しましたが、カードローンを利用するには審査以外にも様々な手順があります。申し込みから契約までのステップを理解しておくと、手続きをスムーズに行えるでしょう。

それでは、ここからは一般的なカードローンの申し込みから利用までの流れをご紹介します。

希望の借入先に申し込み

カードローンに申し込みをする前に、複数の金融機関やカードローン会社を比較して自分にあった金融機関を決めましょう。

自分にとって最適な金融機関・カードローン会社や商品を決めたら、申し込みの手続きを行います。その際、スマホやPC、郵送、そして電話やFAXといった様々な申し込み方法を選ぶことができます。スマホやPCからの申し込みなら、カードローンの利用開始までの全ての手続きがオンライン上で完結するため、日頃忙しい方にもおススメです。

ただし、カードローン会社によっては申し込み方法が限られている場合もあるため、希望の借入先が提供している申し込み方法を事前に確認すると良いでしょう。

必要書類の提出

次に、金融機関やカードローン会社に必要書類を提出します。カードローンに申し込む際に必要になるのは、一般的に本人確認書類と収入証明書類の2種類となっています。

ここでは、本人確認書類と収入証明書類として一般的に認められる書類をご紹介します。

本人確認書類

- 運転免許証(有効期限内)

- マイナンバーカード(有効期限内)

収入証明書

- 源泉徴収票

- 給与明細書

- 確定申告書

- 支払調書

- 納税通知書

- 年金証書等

一般的には、上記のうちのいずれかを提出する必要があります。特に、源泉徴収票をはじめとして、収入証明書として認められる書類は取得に時間がかかる可能性があるため、事前に用意しておくと良いでしょう。

ただし、金融機関やカードローン会社によって必要書類として認められるものが異なる場合もあります。必要書類を提出する前に、希望の借入先に確認を取りましょう。

審査

本人確認書類や収入証明書などの必要書類の提出が完了したら、審査が開始します。ここで、本人の属性や他社からの借り入れ状況、信用情報の必要情報を金融機関やカードローン会社が確認します。

また、審査の一環として申込者本人の勤務先に在籍確認が行われる場合もあります。在籍確認では、金融機関やカードローン会社が申込者の勤務先に電話で連絡をして、申告した勤務先に本人が在籍していることを確かめる作業が行われます。

契約完了

在籍確認および審査が完了した後は、審査結果の連絡が来ます。

審査に通過された場合は、契約内容を確認して契約が完了します。ただし、審査結果によっては希望の借入限度額が認められない、または契約できないという場合もあります。

利用開始

カードローンの利用契約が完了すると、金融機関やカードローン会社がローン専用カードを発行します。郵送等でローン専用のカードを受け取った時点からカードローンの利用を開始できます。

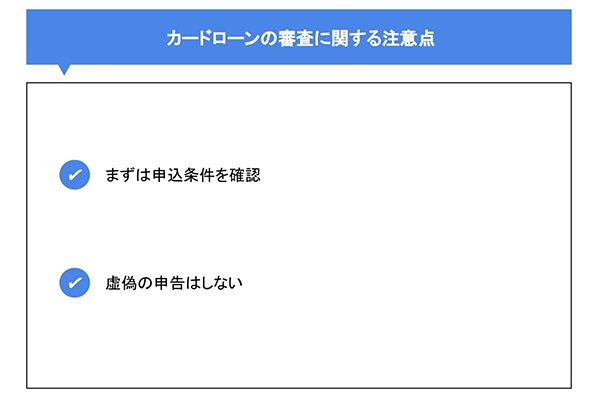

カードローンの審査に関する注意点

最後に、カードローンの審査を受ける前に確認すべき注意点をご紹介します。

申し込みをする前に、気を付けるべきポイントを押さえておきましょう。

まずは申し込み条件を確認

金融機関やカードローン会社によっては、カードローン申し込みに条件が設けられている場合があります。申し込み条件を満たしていない場合は、カードローンに申し込んでも利用はできません。

細かい申し込み条件は各社異なりますが、年齢が20歳以上でないと申し込めないのは共通しています。他にも安定した収入を有することや返済能力があることが申し込み条件となっている場合があります。

そのため、事前に希望の借入先の申し込み条件を確認したほうが良いでしょう。

虚偽の申告はしない

カードローンの審査が通るかが心配とはいえ、申込時に虚偽情報を申告するのは絶対にいけません。

他社からの借り入れや延滞の履歴などの情報は、個人信用情報機関に登録されているため、金融機関やカードローン会社は正確な情報の照会が可能なことから、虚偽であることが明らかになる可能性が高いでしょう。

カードローンに申し込む際には、正確な情報を伝えることが大切です。

まとめ

この記事ではカードローンの審査で見られるポイントから、カードローンのご利用までの流れを紹介しました。カードローンはお借り入れやご返済が便利な商品ですが、まずは審査に通過しなければ利用できません。

カードローンに申し込む前にはこの記事で紹介した注意点を踏まえて申し込みましょう。

また、これからカードローンの利用を検討している方は常陽銀行のカードローン「キャッシュピット」はいかがでしょうか?キャッシュピットなら、スマホやPCで申し込みからご契約まで可能です。また、ATM利用手数料が無料なのでお借り入れや返済時のATM利用手数料を抑えることもできます。ご興味のある方は、まずは下記より詳細をご確認ください。

カードローンについてはこちら(2021年8月27日)

本コラムの内容は掲載日現在の情報です。

コラム内容を参考にする場合は、必ず出典元や関連情報により最新の情報を確認のうえでご活用ください。

以 上