老後のために貯金しておくべき?

あなたは自分やパートナーとの老後のために金銭面での準備をしていますか?老後にはなにかとお金が必要になります。今からしっかりと準備しておきましょう。

老後の一カ月の生活費、平均は23.2万円

老後のために貯金をしておくか否かを決定づける基準のうちの一つは、生活費であると言えるでしょう。余暇を充実させるために習い事や外出・旅行や外食なども楽しみたいとなると、生活費にかかる金額よりもさらに余裕を持った貯えが必要となります。

では、夫婦2人で平均的なレベルの生活を送ると仮定した場合、生活費は一体どれぐらい必要なのでしょう?

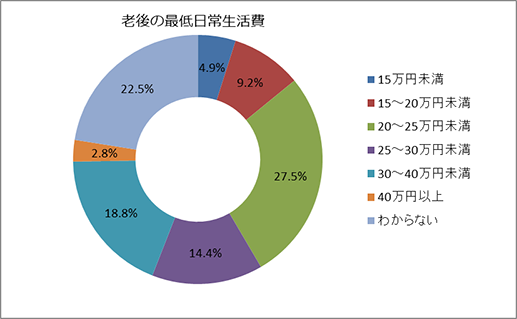

下記のグラフをご覧ください。生命保険文化センターが行った意識調査によると、一カ月あたりに必要と思われる金額は平均23.2万円であるという結果が出ています。23万円というのは“大卒で入社した新社会人の初任給とほぼ同じ金額”と考えるとわかりやすいでしょうか。

つまり、「夫婦2人とも仕事を持っていない状態であっても、一カ月の生活費として社会人の月収程度のお金が必要になる」ということになります。

先を見越した貯蓄がいかに必要であるかということがわかると思います。

もらえる年金額は?

あなたが定年まで会社員として働いていたとするならば、受給額は年額で150万~250万円前後になります(※)。

先ほども引用しましたが、「一カ月あたりに必要な生活費」と考えられている23.2万円は年額にすると約278万円となり、年金だけでゆとりある生活をするのは困難であるということがわかります。

- 基礎年金と厚生年金の合計額。加入期間や収入額で個人差がある。

貯蓄はしておくべきである

このように、金銭的に余裕のある老後を送るためには今からコツコツと貯蓄をしておくことをおすすめします。

“貯蓄”とひとまとめにしてお話ししていますが、お金を貯めるにはいろいろな方法が存在します。以下で詳しくご紹介します。

個人年金保険

個人年金保険とは、積み立てを行った保険料を将来“年金”もしくは“一時金”として受け取れるという制度です。年金として受け取る場合、生きている限り一生涯年金を受け取ることができる「終身年金」、本人が亡くなった場合でも決められた期間は年金を受け取ることができる「確定年金」、決められた期間年金を受け取ることができるけれど本人が亡くなった場合はそれ以降の支給がされない「有期年金」、夫婦どちらか一方が生きている限り年金が受け取れる「夫婦年金」などの形式から受け取り方を選ぶことができます。

投資信託の積立

投資信託とは、投資家から集めたお金を資金として運用の専門家(ファンドマネージャー)が株式や債券などに投資を行い、発生した利益を投資額に応じて投資家へ分配するという仕組みです。

このとき、通常であれば還元される分配金には税金が課せられてしまいますが、「NISA(少額投資非課税制度)」を利用すると、株や投資信託による売却益や分配金は非課税で受け取ることができるため、よりお得に利益を得ることができます。

外貨の積立

外貨積立とは、預け入れ金額と外貨の種類、預け入れ日や頻度を決め、円を外貨に交換して預金を行う方法です。(例:毎月10,000円ずつ米ドルの預け入れを行う)

為替レートの変動(円高)によって損失を受ける場合がありますが、円に何らかの危機が生じた場合(円の価値が下落した場合)、すべての資産を日本円で保有している人に比べてリスク回避ができるというメリットがあります。

変額個人年金保険

変額個人年金保険とは、払い込んだ保険料が株式や債券等で運用され、その運用実績によって将来受け取れる年金が変動する保険のことを言います。保険料の運用は他の財産と区別された「特別勘定」によって行われ、特別勘定が単一のタイプ・複数の特別勘定を流動的に用いることができるタイプが存在します。

投資信託と生命保険を組み合わせたタイプであると言うことができ、上記でご紹介した個人年金保険の一種にあたります。

定額個人年金保険

定額個人年金保険とは、払い込んだ保険料を一定期間中「一般勘定」で運用し、運用期間が終了すると一括もしくは年金形式で受け取れるという形式の保険です。契約時に年金原資(受取額)が確定することから積立利率が高い時に加入すると有利となる反面、途中解約すると元本割れをする可能性もあります。

円建てのものだけでなく、さらに利率の高い外貨建てのものもありますが、こちらについては為替リスクがあります。

外貨積立預金についてはこちら個人年金保険についてはこちらおすすめはNISA

先ほどもご説明した通り、老後に備えた貯蓄にはNISAがおすすめです。

2024年の制度改正により、年間の新規投資の上限額は最大360万円となり、非課税期間は無期限となりました。

常陽銀行では、購入時の手数料がかからないファンドもあり、ネットでは毎月1,000円から、窓口だと5,000円から始めることができます。

常陽銀行のNISAや、ネットでの手続き、来店での相談予約は以下をご覧ください。

NISAを始めよう!ネットでの手続きはこちら来店での相談予約はこちら(2024年1月4日)

本コラムの内容は掲載日現在の情報です。

コラム内容を参考にする場合は、必ず出典元や関連情報により最新の情報を確認のうえでご活用ください。

以 上