少額から資産運用を始める方法とは?非課税制度の内容や商品の選び方を解説

運用に興味はあるけれど、「大きな損失が発生するのが怖い」「いきなり大きな資金を運用するのは抵抗がある」といった方は、少額から資産運用を始めてはいかがでしょうか。

金融商品によっては、数千~数万円程度で投資ができます。また、クレジットカードの利用で得られるポイントで金融商品を購入できるサービスであれば、保有ポイントだけで資産運用を始めることも可能です。

今回は、少額から資産運用をするメリットや商品・サービスの選択肢などを分かりやすく解説します。

資産運用は少額から始められる

そもそも資産運用は、持っているお金を貯蓄や投資に配分して、効率的に増やしていくことを言います。

2023年10月現在も、日本では歴史的な低金利が続いているため、預貯金口座で貯蓄しているだけでは、資産はあまり増えていきません。より効率的に資産を増やすためには、株式や投資信託などの金融商品に投資をすることも重要となります。

金融商品への投資は、まとまった資金がなくても始められます。しばらく使う予定のない貯蓄があるならば、口座に眠らせておかずに運用に回してみてはいかがでしょうか。

少額から運用を始めるメリット

少額から運用を始めることの主なメリットは、以下のとおりです。

- 損失が出るとしても小規模で済む

- 値下がりに対するストレスを軽減できる

- 分散投資がしやすい

1つずつみていきましょう。

損失が出るとしても小規模で済む

株式や投資信託といった商品は、元本が保証されていません。まとまった金額を投資すると、多くの利益が期待できますが、損失が発生したときの金額も大きくなってしまいます。

その点、投資する金額が少なければ、損失が発生したときに減少する金額も相対的に小規模となります。

例えば、1口1万円の金融商品があったとしましょう。100万円で商品を100口購入した場合、1口の価格が7,000円に下がると商品の価値は70万円になり、30万円の損失が発生します。

しかし、1万円で商品を1口購入するのでれば、1口の価格が7,000円に下がっても損失は3,000円で済みます。

多額の損失が発生するのが怖いという方は、まずは少ない金額から投資を始めてはいかがでしょうか。

値下がりに対するストレスを軽減できる

投資金額が少ないのであれば、相対的に大きな損失が発生しないため、まとまった資金を投じたときと比較してストレスを抱えにくいと言えます。

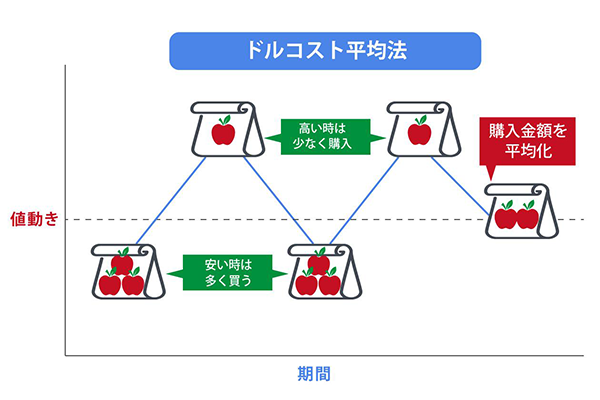

また、一定金額で定期的に商品を購入し続けると「ドルコスト平均法」によってリスクが抑えられる効果も期待できるため、さらなるストレスの軽減につながります。

ドルコスト平均法は、毎月などの決まったタイミングで、一定金額の金融商品を購入する手法です。例えば、毎月1万円ずつ5カ月にわたって金融商品を購入するとしましょう。商品1口あたりの価格が変動すると、購入できる口数や平均購入価格も変化します。

ドルコスト平均法では、商品の価格が低いときは多く、高いときは少なく購入するため、1口あたりの平均購入価格が抑えられて、リスクを軽減する効果が期待できます。

また、商品が値下がりしたときは多くの口数を購入できるため、再び価格が上昇したときに損失が回復しやすくなります。ドルコスト平均法を活用すれば、商品の値動きに一喜一憂せず、長期的に投資を続けやすくなるでしょう。

分散投資がしやすい

分散投資とは、複数の投資先に資金を分散して投資をすることです。「卵は1つのカゴに盛るな」という格言にもあるように、投資では特定の商品だけに投資をするのではなく、複数に分けてリスクを分散したほうが良いと言われています。

1つの金融商品に資金を集中して投資すると、商品の価格が下がったときに保有資産も大きく減ってしまいかねません。その点、分散投資であれば、1つの金融商品の価格が下がったとしても、他の商品の価格が上がっていれば、保有資産の減少幅を抑えられます。

金融商品1つあたりの投資金額が数千円程度であれば、さほど大きな資金を準備しなくても複数の商品に投資をして、分散投資によるリスク軽減効果を得られるでしょう。

少額からの資産運用におススメの商品・サービス

では、少額から資産運用を始める場合、どの商品やサービスを選べば良いのでしょうか。ここでは、少額の運用に向いている商品・サービスをご紹介します。

投資信託

投資信託は、投資家から集めた資金を1つにまとめて、運用のプロが国内外の株式や債券などで運用する金融商品です。

金融機関によって異なりますが、1,000円からなどの少ない金額で投資することができます。投資した商品の価格が上昇したときに売却して、利益を得ることができます。また、投資した金額に応じて分配金を受け取ることが可能なファンドもあります。

運用は投資のプロである運用会社やファンドマネジャーが行うため、投資の経験があまりなく、株式や債券などの銘柄選びに自信がない人でも、投資しやすいでしょう。後述するNISAの対象となるファンドもあります。

外貨預金

外貨預金とは、日本円を米ドル・ユーロ・オーストラリアドルなどの外国の通貨に換えて預け入れる金融商品です。日本よりも金利が高い国の通貨で預金することで、より多くの利息収入が期待できる点が、外貨預金の主な魅力です。

預け入れた時点より為替レートが円安(例:預入時1ドル=100円、払出時1ドル=110円)になったタイミングで円に払い戻すと、利益(為替差益)を得られます。円高となっている場合は損失が発生する可能性がある点にも注意が必要です。

また、外貨預金には手数料がかかります。為替レートにほとんど動きがないときに短期で売買をすると、利息や為替差益を受け取っていない状態で手数料分が引かれるため、結果的に損をしてしまうかもしれません。

外貨預金を利用するときは、仕組みをよく理解し、為替レートや金融情勢が今後どうなるのかも検討することが重要と言えます。

個人年金保険

個人年金保険とは、保険料を積み立てて運用したものを、契約時に決めた年齢になったときに「年金形式」もしくは「一時金形式」で受け取る商品です。保険会社や契約内容、年齢などで異なりますが、月額1万円台の保険料で加入することも可能です。

年金形式の主な受け取り方には「終身年金」と「確定年金」があります。

| 主な特徴 | |

|---|---|

| 終身年金 |

|

| 確定年金 |

|

終身年金は、長生きすればするほど多くの年金を受け取れます。しかし、被保険者が亡くなるとそれ以降の給付がストップするため、受け取り開始から短い期間で亡くなってしまうと受取年金総額が支払保険料総額を下回る場合もあります。

確定年金は、年金の受取総額が払込保険料を上回るのが一般的です。ただし、年金の受取期間を超えて長生きしたとしても、受給額は増えません。

個人年金保険には、契約時に将来受け取れる年金の原資が決まる定額個人年金と、保険料の一部を運用し、その実績に応じて将来的に受け取れる年金額が増減する変額個人年金保険があります。自身の考えや将来のインフレリスクなども加味して検討すると良いでしょう。

単元未満株・ミニ株

単元未満株は、1株単位で取引できる株式です。

日本の証券取引所では、株式を100株(1単元)ごとに取引します。例えば、1株5万円の株式に投資をする場合、最低500万円の資金が必要です。

単元未満株であれば、1株単位で株式に投資ができるため、少ない金額で気軽に株式投資を始められるでしょう。

単元未満株と似たサービスに「ミニ株」があります。ミニ株は、通常の10分の1の単位で株式に投資できるサービスです。少額から株式投資を始めたい人は、単元未満株やミニ株に投資をするのも方法です。

ポイント投資

ポイント投資は、クレジットカードなどの利用で獲得できるポイントで投資ができるサービスです。

また証券会社によっては、現金とポイントを併用して金融商品を購入することも可能です。投資先の商品から得られた分配金や配当金、売却代金は現金で受け取ります。

ポイント投資であれば、現金がなくても投資を始められます。現金の投資に抵抗がある人は、まずポイント投資をしてみるのも一案です。

なお、ポイント投資を利用するためには、証券会社をはじめとした金融機関で証券口座を開設する必要があります。ポイント投資の対応可否や対応商品は金融機関によって異なるため、よく比較して口座の開設先を選びましょう。

少額からの資産運用はNISAを活用しよう

NISA(少額投資非課税制度)とは、投資で得られた利益(売却益・分配金など)が非課税となる制度です。金融商品の運用で得た利益には、通常20.315%の税金がかかりますが、NISA口座で保有する商品から得られた利益には税金がかかりません。

日本証券業協会の調査によると、NISAの口座数は2014年末には513万口座であったのが、2023年6月末時点では1,290万口座と2倍以上に増えています。

NISAでは、さまざまな種類の投資信託が対象となっています。投資信託を用いて少額から資産運用を始めるのであれば、NISAを活用すると良いでしょう。

ここでは、NISAの制度内容や魅力、注意点をご紹介します。

NISAの制度内容

NISAは、2024年1月から新しい制度に改正され、従来の制度よりも非課税枠の種類や1年間で投資できる金額(年間投資枠)、商品を非課税で運用できる期間(非課税保有期間)などが拡大されました。

新しいNISAの制度内容をみていきましょう。

| 成長投資枠 | つみたて投資枠 | |

|---|---|---|

| 年間投資枠 | 240万円 | 120万円 |

| 非課税保有期間 | 無期限化 | |

| 非課税保有限度額 | 1,800万円 (うち、成長投資枠1,200万円) |

|

| 口座開設期間 | 恒久化 | |

| 投資対象商品 | 上場株式・投資信託など※ | 長期の積立・分散投資に適した一定の投資信託 (旧制度のつみたてNISAと同様) |

| 対象年齢 | 18歳以上 | |

- ①整理・監理銘柄②信託期間20年未満、毎月分配型の投資信託およびデリバティブ取引を用いた一定の投資信託は除外

NISAについて詳しく知りたい方はこちらの記事をご覧ください。

NISAの魅力

NISAの魅力は、売却益・分配金などが非課税となる点です。例えば、投資信託を売却して10万円の利益が生じた場合、本来であれば約2万円の税金がかかりますが、NISA口座で商品を保有していたのであれば税金はかかりません。

税金がかからなくなる分、より多くの利益を手元にのこせます。

また、新しいNISAでは非課税保有期間が無期限になったため、長期的に資産を保有することができます。保有中に商品の価格が下がってしまっても、再び価格が上昇するまで気長に待てます。

投資信託をコツコツと積み立てていくのであれば、新しいNISAのつみたて投資枠を活用するのが良いでしょう。

つみたて投資枠では、金融庁の定める一定の基準を満たした、低コストの商品で効率的に運用ができます。商品数が厳選されているため、金融商品に初めて投資をする人でも投資先を選びやすいと言えます。

NISAの注意点

NISAでは、損益通算ができません。損益通算は、証券口座で発生した損失を他の口座の利益と相殺する仕組みです。損益通算をして全体の利益が減ると、税負担が軽減されます。

NISAで損益通算ができないのは、売却益・分配金を非課税にする代わりに、売買損失も税務上は発生していないとみなされるためです。

例えば、口座Aで60万円の利益、口座Bで30万円の損失が発生していると、損益通算をすると課税の対象である利益は「60万円−30万円=30万円」となります。

しかし、口座BがNISA口座である場合、損益通算はできないため口座Aで発生した60万円の利益のすべてが課税の対象になります。

資産運用での失敗を防ぐポイント

資産運用での失敗を防ぐために押さえておきたいのは「分散投資」「長期投資」「積立投資」です。それぞれどのような投資方法なのかをみていきましょう。

分散投資をする

リスクを抑えるためには国内債券・国内株式・海外債券・海外株式のように、投資先の資産や地域などを分散して投資すると良いでしょう。

値動きの傾向が異なる資産を複数保有していれば、マイナス分が発生した投資先があったとしても、他の投資先でプラス分があればカバーできます。

とはいえ、株式や債券などの個別銘柄に分散投資をしようとすると、多額の資金が必要になるだけでなく、資産を管理する手間も生じてしまいます。分散投資をするのにおススメなのは前述した「投資信託」です。

投資信託であれば、少ない資金で国内外の株式や債券などに分散投資でき、銘柄の選定や資産の管理はプロに任せられるため、投資の知識に自信がない人や時間の確保が難しい人にも向いていると言えます。

長期投資をする

長期投資は、短期的に売買を繰り返すのではなく、長期間にわたって商品を持ち続ける投資方法です。

長期投資をすると、複利効果の恩恵を受けやすくなります。複利効果は、運用で得られた利益を再投資に回すことで得られる効果です。複利効果が働くと、利益がさらに利益を生んで資産が雪だるま式に膨らんでいきやすくなり、リスクを抑えることができます。

短期的な売買で利益を狙うとなると、商品の価格や相場などを頻繁にチェックしなければならず、取引時の手数料もかさみやすくなります。資産運用を始める場合は、複利効果を期待しながら長期投資をすると良いでしょう。

積立投資をする

まとまった資金を一括で投資すると、商品の価格が高いときに購入してしまい、その後価格が下がって損をしてしまう可能性があります。

積立投資であれば、毎月や毎週などの決まったタイミングによって定期的に一定金額で購入するため、ドルコスト平均法によるリスクの軽減効果が期待できます。

さらに積立投資では、積み立てる商品と金額を決めた後は自動的に購入されていくため、手間なく続けられます。

自分自身に合った方法で少額からの資産運用を始めよう

少額から始められる資産運用には、投資信託や外貨預金、個人年金保険、ポイント投資などさまざまな種類があります。

運用方法ごとの特徴やメリットをよく理解し、ご自身に合ったものを選ぶことが大切です。自分自身で判断ができないときは、銀行や証券会社などに相談すると良いでしょう。

常陽銀行では「投資信託口座開設アプリ」を使うと投資信託口座とNISA口座の開設が可能です。平日銀行に行く時間がない方でもスマホ1つでお取引ができます。

また、直接相談したいという方は、銀行へ行く前にWEBで来店予約が可能です。待ち時間なくご案内できますので、お気軽にご相談ください。

(2024年1月4日)

本コラムの内容は掲載日現在の情報です。

コラム内容を参考にする場合は、必ず出典元や関連情報により最新の情報を確認のうえでご活用ください。

以 上